nowe matryce vat

Z dniem 1 lipca 2020 r. zacznie w pełni obowiązywać nowa matryca stawek VAT. W obszarze ustalania prawidłowej stawki VAT czekają nas rewolucyjne, nieporównywalne w skali ostatnich lat zmiany.

Kluczowe założenia reformy

Nowa matryca stawek VAT przewiduje w szczególności odejście od funkcjonującej od lat PKWiU 2008, która ma zostać zastąpiona przez 2 różne systemy klasyfikacyjne:

- Nomenklaturę Scaloną (CN) w zakresie towarów oraz

- PKWiU 2015 w zakresie usług.

Dodatkowo, ustawodawca wprowadza instytucję tzw. Wiążącej Informacji Stawkowej – dokumentu mającego oficjalnie potwierdzać prawidłowość stosowanej stawki VAT.

Zatem, nowa matryca stawek VAT to nie tylko zbiór przesunięć wybranych towarów i usług na planie stawek VAT.

Wyłączenie w nowej matrycy z obszaru preferencji np. krewetek i opodatkowanie ich 23% stawką VAT (dotychczas 5% VAT) może samo w sobie stanowić rewolucję m.in. dla podmiotów oferujących owoce morza – i to właśnie zmiany stawek na poszczególne świadczenia będą ostatecznie najistotniejsze z perspektywy podatników. Na nową matrycę warto spojrzeć jednak również z perspektywy systemowej.

Całościowe zrozumienie nowego systemu stawek VAT pozwoli podatnikom na sprawne i bezpieczne przygotowanie się do praktycznego wdrożenia nowej matrycy.

Nomenklatura Scalona – rewolucja w klasyfikacji

Od 1 lipca 2020 r. ustawa o VAT posługiwać się będzie zupełnie nowym językiem przy definiowaniu towarów objętych preferencjami. Nomenklatura Scalona (CN) zastępująca w tym zakresie PKWiU 2008 jest dalece bardziej rozbudowanym narzędziem służącym do klasyfikacji towarów o zupełnie odmiennej systematyce i logice.

Wystarczy nieco bliżej przyjrzeć się aktom wpływającym na klasyfikację w świetle CN, aby dostrzec, że określenie stawki VAT dla towarów będzie miało inny niż dotychczas charakter. Przy klasyfikacji w ramach CN należy bowiem wziąć pod uwagę m.in.:

- ogólne Reguły Interpretacji CN oraz Systemu Zharmonizowanego (HS) – tj. międzynarodowego systemu klasyfikacji, na którym opiera się Nomenklatura Scalona,

- noty wyjaśniające do HS oraz CN,

- opinie klasyfikacyjne Komitetu HS (funkcjonującego w ramach ONZ), Rozporządzenia klasyfikacyjne Komisji UE, Wiążące Informacje Taryfowe wydawane przez organy celne Państw Członkowskich UE, pozostałe dokumenty i rozstrzygnięcia w zakresie HS/CN (np. komunikaty Komisji UE, wyroki TSUE)

Teoretycznie, już teraz podatnicy powinni uwzględniać powyższe unormowania i rozstrzygnięcia – PKWiU 2008 jest bowiem skorelowane z Nomenklaturą Scaloną za pomocą kluczy powiazań. W praktyce jednak przy klasyfikacji towarów na gruncie PKWiU 2008 niekiedy większą rolę niż regulacje towarzyszące PKWiU (często niejasne i niewyczerpujące) odgrywała praktyka organów statystycznych.

Klasyfikacji towarów dla potrzeb stawek VAT od 1 lipca 2020 r. towarzyszyć będzie zatem szersze otoczenie regulacyjne – jednak sam proces przypisania właściwego kodu CN do towaru będzie przez to nieco bardziej zobiektywizowany.

Inaczej przedstawia się kwestia usług – w tym zakresie zmiana obejmuje jedynie aktualizację PKWiU z 2008 na 2015 (Nomenklatura Scalona obejmuje tylko towary i przez to nie mogła zostać zastosowana także w odniesieniu do usług). Warto wskazać, że grupowania PKWiU 2008 użyte w „starej” matrycy zasadniczo odpowiadają grupowaniom PKWiU 2015 powołanym w nowej matrycy.

W konsekwencji, zmiana wersji PKWiU stosowanej dla celów VAT z jednej strony – nie powinna być „regulacyjnym szokiem” dla podatników stosujących obniżone stawki VAT do usług. Z drugiej strony – podatnicy ci zasadniczo nie zyskają wielu dodatkowych instrumentów pozwalających na samodzielne ustalenie klasyfikacji i stawki VAT (tak jak ma to miejsce w przypadku CN stosowanego do towarów) i nadal będą musieli polegać na nieostrych nazwach grupowań PKWiU i wyjaśnieniach organów statystycznych.

WIS – rewolucja w bezpieczeństwie

Jeśli podatnicy nie będą mogli (chcieli) samodzielnie rozstrzygać wątpliwości klasyfikacyjnych, będą mogli zwrócić się do Dyrektora Krajowej Informacji Skarbowej z wnioskiem o wydanie Wiążącej Informacji Stawkowej (WIS).

Można zadać sobie pytanie – czy nowa instytucja WIS to tylko proceduralny niuans? Przecież klasyfikację towarów i usług rozstrzygały dotychczas opinie klasyfikacyjne wydawane przez organy klasyfikacyjne…

Otóż WIS nie jest tylko proceduralnym niuansem, a prawdziwą rewolucją w świecie stawek VAT. Dodajmy wprost – rewolucją jak najbardziej pozytywną!

Podatnicy opierający stosowanie obniżonych stawek VAT o klasyfikację towarów i usług, w praktyce po raz pierwszy będą mogli w sposób wiążący dla organów potwierdzić prawidłowość stosowanej klasyfikacji i stawki.

Podatnicy nie będą musieli polegać już na opiniach organów statystycznych, których walor ochronny często był kwestionowany, a „rozstrzygnięcia” te bywały podważane nawet przez… same organy statystyczne!

Z wnioskami o wydanie WIS można występować już od 1 listopada 2019 r. Standardowo – wniosek powinien zostać rozpatrzony w terminie 3 miesięcy, a opłata wynosi 40 złotych. Przykładowe WIS można odnaleźć na stronie: https://www.kis.gov.pl/informacje-podatkowe-i-celne/wiazace-informacje-stawkowe-wyszukiwarka (choć niestety – wyszukiwarka ogranicza wyniki jedynie do 20).

Jedynie na marginesie warto dodać, iż WIS-y już teraz są wykorzystywane nie tylko w celach podatkowych. W niektórych branżach rozstrzygnięcia te stanowią bardzo ważny dokument – pozwalający uwiarygodnić pozycję kontrahenta oraz jasno wskazujący na prawidłowość stosowanej przez niego stawki.

Uwzględniając dotychczasową praktykę, kluczowa praktyczna wskazówka przy występowaniu o WIS to przede wszystkim przedstawienie argumentacji popierającej nasze stanowisko. Formularz wniosku o WIS nie przewiduje wprost miejsca na uzasadnienie proponowanej klasyfikacji – nie oznacza to jednak, iż podatnicy zostali pozbawieni takiej możliwości (np. w formie dodatkowego pisma).

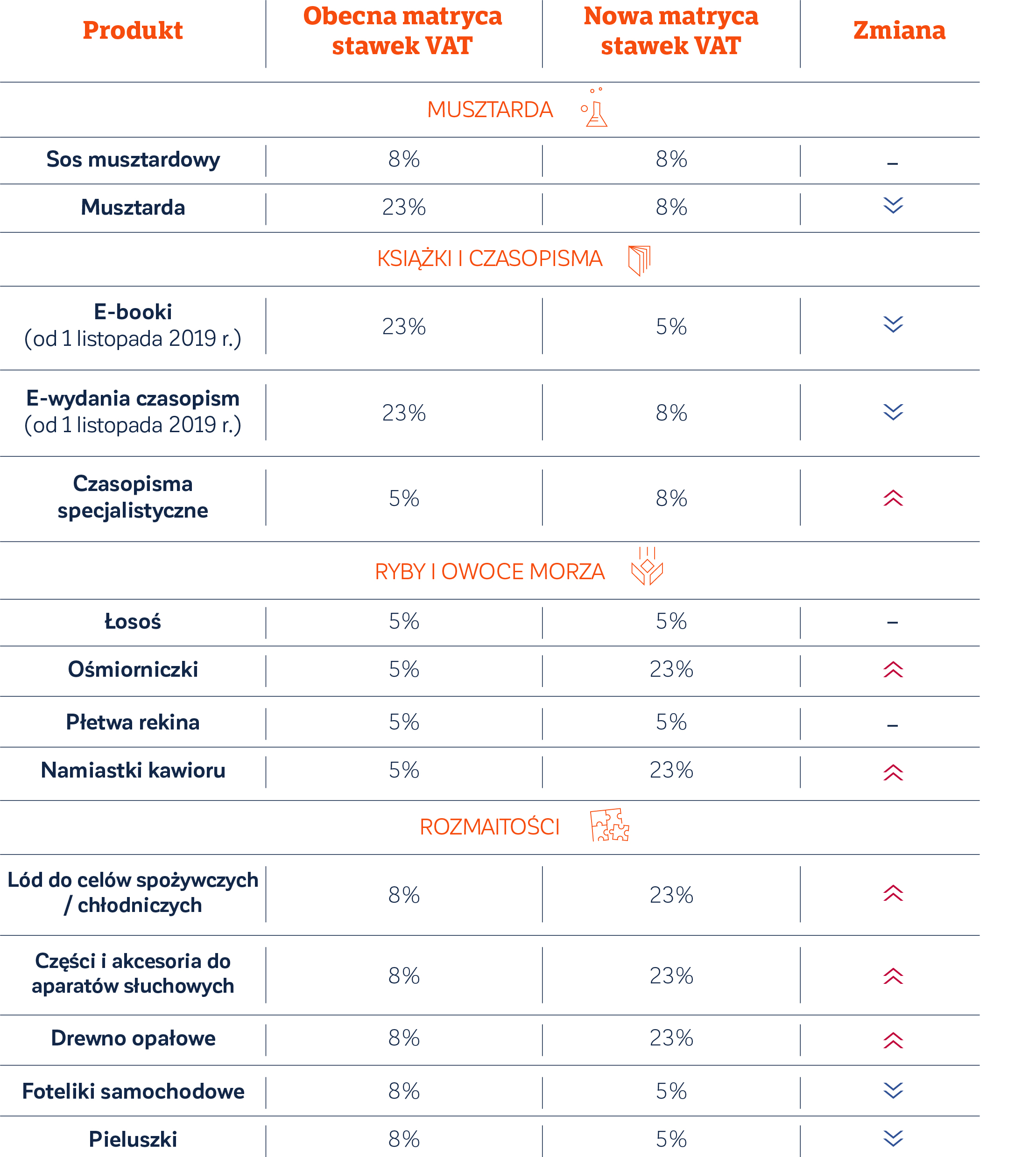

Jak zmieniają się stawki na poszczególne towary?

Niestety – nie ma prostej (a w szczególności krótkiej) odpowiedzi na takie pytanie. Nowa matryca wprowadza szereg uproszczeń, zwłaszcza w katalogu towarów korzystających z obniżonych stawek. Nie oznacza to jednak, że wątpliwości zostały wyeliminowane całkowicie.

Poniżej przedstawiamy konkretne przykłady zmian stawek na wybrane produkty – zastrzegamy jednak, że wybór właściwej stawki VAT powinien być każdorazowo przedmiotem szczegółowej analizy (i) charakteru produktu oraz (ii) regulacji stawkowych.

Jak przygotować się do nowej matrycy?

Wdrożenie nowej matrycy stawek VAT może być procesem długotrwałym pod względem merytorycznym oraz informatycznym.

Po stronie podatników pozostanie w szczególności:

- klasyfikacja towarów na gruncie CN,

- klasyfikacja usług na gruncie PKWiU 2015,

- dostosowanie systemów i kontraktów handlowych do ewentualnych zmian w stosowanych stawkach VAT i sposobie ich określania.

Zmiana zasad stosowania obniżonych stawek VAT może:

- stworzyć dodatkowe trudności w przypisaniu właściwej stawki VAT na przyszłość,

- uwypuklić funkcjonujące obecnie wątpliwości w zakresie klasyfikacji niektórych produktów.

Ze względu na powiązania między poszczególnymi klasyfikacjami – warto przeanalizować:

- czy klasyfikacja CN / PKWiU 2015 może wpływać na dotychczasową klasyfikację PKWiU 2008?

- czy zgromadzona dokumentacja w jasny sposób potwierdza stosowaną dotychczas klasyfikację PKWiU 2008?

- jak podobne produkty klasyfikowane są w praktyce w Wiążących Informacjach Stawkowych / Taryfowych / Akcyzowych?

W zależności od wyników powyższych analiz oraz bieżących potrzeb, warto rozważyć skorzystanie z nowej instytucji Wiążącej Informacji Stawkowej – w celu wyeliminowania ewentualnych wątpliwości i zapewnienia bezpieczeństwa stawkowego.